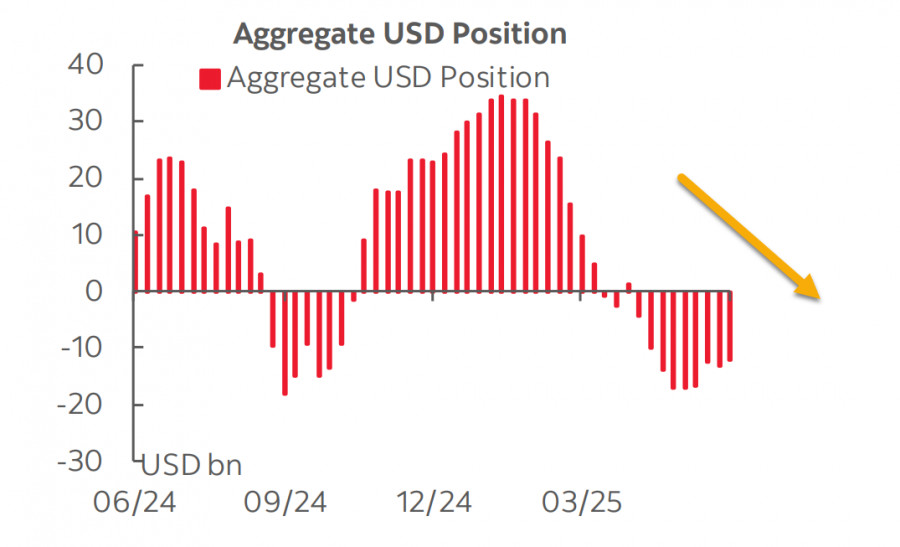

ѕоследний отчет CFTC показал, что распродажа доллара —Ўј завершилась или близка к завершению. —овокупна€ коротка€ позици€ против основных валют сократилась за отчетную неделю на 1.094 млрд, до -12,18 млрд, медвежий перевес все еще значительный, однако п€тую неделю подр€д ее прироста не наблюдаетс€.

ќдна из основных причин стабилизации спроса на доллар заключаетс€ в снижении ожиданий по ставке ‘–—. „уть больше мес€ца назад рынок видел 3 снижени€ ставки в текущем году, затем третье снижение было перенесено на €нварь следующего года, сейчас рынок фьючерсов CME видит третье снижение только в марте, а ожидани€ по ближайшему сокращению перенесены с июл€ на сент€брь. ƒоходность 10-летних US Treasures в апреле упала ниже 4%, однако затем вновь выросла и в насто€щее врем€ находитс€ в диапазоне, который относительно стабилен уже полтора года. –ынок больше не видит угрозы слабого доллара, однако еще не решил, есть ли веро€тность его укреплени€.

Ёкономика —Ўј близка к рецессии, и последние данные этот прогноз скорее подтверждают, чем опровергают. »ндекс активности ISM в производственном секторе снизилс€ в мае вместо ожидаемого роста и находитс€ на территории сокращени€, закрепившись ниже 50п. ѕо сектору услуг ситуаци€ аналогична€ Ц в мае вместо ожидаемого роста к 522п. неожиданно отмечено снижение до 49.9п, то есть также в зону сокращени€ сектора. ќтчет по зан€тости, на первый взгл€д, довольно неплох, прирост новых рабочих мест составил 139 тыс. при прогнозе в 130 тыс, но пересмотр двух предыдущих мес€цев в сторону понижени€ на 95 тыс. полностью нивелирует весь позитив.

“акже обращает на себ€ внимание сохранение темпов роста средней заработной платы, что усиливает инфл€ционные ожидани€. ќтчет по инфл€ции за май будет опубликован в среду, прогнозы предполагают рост и общего, и базового показателей, и в первую очередь из-за того, что тарифна€ политика “рампа начинает давать свои плоды Ц товарна€ инфл€ци€ растет с высокой скоростью, поскольку издержки от высоких пошлин перекладываютс€ на плечи конечных потребителей. Ётот процесс только начинаетс€, но уже заметен Ц нар€ду с ростом цен в товарном секторе наблюдаетс€ охлаждение сектора услуг, что в итоге не снижает, а усиливает риски рецессии.

–ынки относительно стабильны с открытием новой недели, и ждут конкретики от возобновившихс€ в понедельник торговых переговоров между —Ўј и итаем. “аможенные данные показали, что рост экспорта ита€ замедлилс€ до трехмес€чного минимума в мае, поскольку пошлины —Ўј обрушили поставки, в то врем€ как дефл€ци€ на заводах достигла самого высокого уровн€ за два года. Ёкспорт ита€ в —Ўј упал на 34,5% в годовом исчислении в стоимостном выражении в мае, что стало самым резким падением с феврал€ 2020 года, то есть со времен ковида. ѕока не будет результатов переговоров, рынки будут находитьс€ в относительной cстабильности без сильных движений.

ћы не видим серьезных причин к тому, чтобы доллар —Ўј возобновил рост против основных мировых валют, за исключением изменений прогнозов по ставке ‘–—, что приведет к восстановлению доходности. ¬озможный приход рецессии в —Ўј заставит рынки вспомнить, что доллар €вл€етс€ защитной валютой, но пока рынки —Ўј закрыты от основных производителей товарными барьерами, доллар будет испытывать трудности с возобновлением роста, даже несмотр€ на рост доходности.

»ндекс S&P500 завершил свои метани€, после резкого обрушени€, которое последовало за первыми шагами “рампа в разв€зывании тарифной войны и быстрого восстановлени€ вслед за объ€влением о готовности к переговорам индекс практически вернулс€ к уровн€м начала феврал€, но вот дальнейший рост по-прежнему под большим вопросом.

≈сли переговоры между итаем и —Ўј не дадут результата и будет €сно, что возможна нова€ эскалаци€ торговых войн, то индекс отреагирует очередным падением, которое может быть усилено всЄ новыми и новыми сигналами о замедлении экономики —Ўј. ¬ этом случае движение к 5500 не будет выгл€деть избыточным. ≈сли же будет объ€влено о победе здравого смысла, то на фоне, пока угроза рецессии не стала €вной, индекс может возобновить рост в направлении 6150. ћы по-прежнему придерживаемс€ позиции, что движение вниз более веро€тно, поскольку фугндаме5нтальные факторы Ц в пользу снижени€ индекса.